Klassische Optionsscheine sind eine der besten Möglichkeiten, Megatrend-Aktien gehebelt zu begleiten und mit einem Trend sehr viel Geld zu verdienen. Wer sich noch nie mit Optionsscheinen befasst hat, steht jedoch vor einer schier unlösbaren Aufgabe: Zahlreiche Basiswerte, Basispreise und Laufzeiten von unterschiedlichen Emittenten mit unterschiedlich großen Spreads, Hebeln und unterschiedlich hoher impliziter Volatilität stehen zur Auswahl. Dabei ist die Auswahl des passenden Optionsscheins gar kein Hexenwerk, wenn man weiß, worauf man achten sollte. In dieser Lektion erfahren Sie deshalb, wie Sie passende Optionsscheine finden, wenn Sie Trends gehebelt begleiten möchten.

Basiswert und Einstiegszeitpunkt

Die Aktie, auf die ein Optionsschein emittiert wird, ist der Basiswert, manchmal finden Sie auch den englischen Ausdruck Underlying. Bevor Sie überhaupt über den Kauf eines Optionsscheins nachdenken können, müssen Sie natürlich eine Aktie ausgewählt haben, die Sie begleiten möchten und den perfekten Einstiegszeitpunkt für diese Aktie gefunden haben. Ich selbst kaufe Optionsscheine ausschließlich auf Megatrend-Aktien. Das sind Aktie, die durch einen aktuellen Megatrend, zum Beispiel Künstliche Intelligenz, Rückenwind bekommen.

Das perfekte Timing ist bei Optionsscheinen noch wichtiger als bei Aktien. Denn Optionsscheine unterliegen einem Zeitwertverlust, wenn die Aktie seitwärts läuft. Selbst wenn die Aktie nicht an Wert verliert, wird der zugehörige Optionsschein trotzdem weniger wert, wenn der Basiswert nicht steigt. Achten Sie deshalb darauf, dass beim Kauf eines Optionsscheins der nächste Schub bald bevorsteht.

Das erste, was Sie herausfinden müssen, wenn Sie eine Aktie gefunden haben, die Sie mit einem Optionsschein begleiten möchten: Gibt es überhaupt Optionsscheine auf diese Aktie? Geben Sie dafür in die Optionsschein-Suche eines Finanzportals wie zum Beispiel Onvista im Feld „Basiswert“ den von Ihnen ausgewählten Trendfolger ein und starten Sie eine erste Suche. Einige Finanzportale bieten auch eine Dropdown-Liste, in der Sie alle potentiellen Basiswerte finden. Optionsscheine gibt es in der Regel auf alle großen, liquiden deutschen und amerikanischen Aktien und auf die wichtigsten europäischen Aktien. Auf kleinere Aktien gibt es dagegen keine Optionsscheine. Wenn das der Fall ist, dann kommt nur ein direktes Aktieninvestment in Frage.

Typ des Optionsscheins finden

Es gibt Call und Put-Optionsscheine. Calls profitieren von steigenden Kursen, Puts von fallenden Kursen. Um einen intakten Aufwärtstrend zu begleiten, kommt demzufolge nur ein Call in Frage. Puts kann man sehr gut als vorübergehende Absicherung in schwierigen Marktphasen einsetzen, aber darum soll es in dieser Lektion nicht gehen. Um passende Optionsscheine zu finden, wählen Sie als Optionsscheintyp also grundsätzlich „Call“ aus.

Basispreis

Der Basispreis bestimmt den Auszahlungsbetrag zur Fälligkeit des Optionsscheins. Wenn Sie den Optionsschein bis zur Fälligkeit im Depot halten, schreibt der Emittent Ihnen die Differenz zwischen Aktienkurs des Basiswerts und Basispreis gut. Steht die Aktie bei 120€ und der Optionsschein hat einen Basispreis von 100€, dann bekommen Sie 20€ (multipliziert mit dem Bezugsverhältnis von meistens 0,1).

Wenn Sie einen Optionsschein kaufen, bei dem der Basispreis deutlich unterhalb des aktuellen Aktienkurses liegt (man sagt dann, der Optionsschein ist bereits „im Geld“), dann reduzieren Sie das Risiko des wertlosen Verfalls zum Laufzeitende. Auf der anderen Seite bekommen Sie bei solchen Optionsscheinen aber auch nur einen relativ geringen Hebel, profitieren von Kurssteigerungen des Basiswerts also nicht sehr stark. Wenn Sie einen Optionsschein kaufen, dessen Basispreis weit oberhalb des aktuellen Aktienkurses liegt (man sagt dann, der Optionsschein ist „aus dem Geld“), dann bekommen Sie den Schein zwar relativ günstig und der Hebel ist entsprechend hoch. Das Risiko des wertlosen Verfalls ist aber ebenfalls besonders hoch. Schließlich muss der Optionsschein bis Laufzeitende nicht nur steigen, sondern erst einmal die Differenz bis zum Basispreis aufholen, um überhaupt einen Wert am Fälligkeitstag zu haben. Ich bevorzuge deshalb Optionsscheine, deren Basispreis ziemlich genau dem aktuellen Aktienkurs entspricht (man sagt dann, der Schein ist „am Geld“). Dabei kommt es nicht auf ein paar Euro mehr oder weniger an. Steht eine Aktie beispielsweise bei 83€, würde ich alle Basispreise zwischen 80€ und 85€ in meine Suche mit einbeziehen, um passende Optionsscheine zu finden. Solche Scheine haben beim Kauf einen inneren Wert nahe Null, der aber mit steigenden Kursen des Basiswerts schnell ansteigt und den Zeitwertverlust mehr als ausgleicht.

Ganz wichtig: Achten Sie auf die Währung des Basispreises. Optionsscheine werden an deutsche Börsen oder im Direkthandel über eine deutsche Bank immer in Euro gehandelt, der Basispreis wird jedoch in der Regel in der Heimatwährung des Basiswerts festgelegt. Nvidia-Optionsscheine werden beispielsweise in US-Dollar emittiert, Nestle-Optionsscheine in Schweizer Franken usw. Der Emittent rechnet den inneren Wert bzw. den Auszahlungsbetrag am Fälligkeitstermin dann zum aktuellen Kurs in Euro um. Da die genannten Währungen vom Wechselkurs her nicht allzu weit auseinander liegen, kann man schon einmal durcheinander kommen. Wenn Sie sich nicht sicher sind, aus welchem Land Ihr Basiswert kommt, gehen Sie auf jeden Fall vor dem Kauf eines Optionsscheins auf die Detailansicht und überprüfen Sie die Währung des Basispreises.

Fälligkeit der Optionsscheine finden

Neben dem Basispreis ist die Fälligkeit des Optionsscheins das wichtigste Auswahlkriterium. Der Zeitwertverlust ist in den letzten drei Monaten unverhältnismäßig hoch. Deswegen empfiehlt es sich, den Optionsschein vorher zu verkaufen oder in einen neuen Schein mit angepasster Basis und Laufzeit zu rollen. Die richtige Fälligkeit hängt deshalb von Ihrem Anlagehorizont ab. Wenn Sie eine Aktie dauerhaft begleiten möchten, empfehle ich eine Fälligkeit, die mehr als ein Jahr in der Zukunft liegt. Eine Restlaufzeit von ca. 15 Monaten ist dann ideal: Sie können den Call ein knappes Jahr lang halten und dann in eine neue Laufzeit rollen. Wenn Sie nur einen kurzen Schub begleiten möchten, um den Schein nach diesem Schub wieder zu verkaufen, kommen auch kürzere Laufzeiten in Frage. Kalkulieren Sie jedoch stets ein, dass Ihre Trading-Idee vielleicht nicht sofort aufgeht, sondern der Schub etwas später als erwartet kommen kann. Der Schub selbst dauert dann auch meist noch einige Monate. Für die Begleitung eines mittelfristigen Schubs kämen somit Scheine mit einer Restlaufzeit ab ca. 9 Monaten in Frage. Diese können sich dann ein halbes Jahr entwickeln, bevor die Phase des größten Zeitwertverlusts einsetzt. Von Optionsscheinen mit einer Restlaufzeit von 6 Monaten oder weniger rate ich grundsätzlich ab. Diese haben dann eher etwas mit Zocken als mit langfristigem Investieren zu tun.

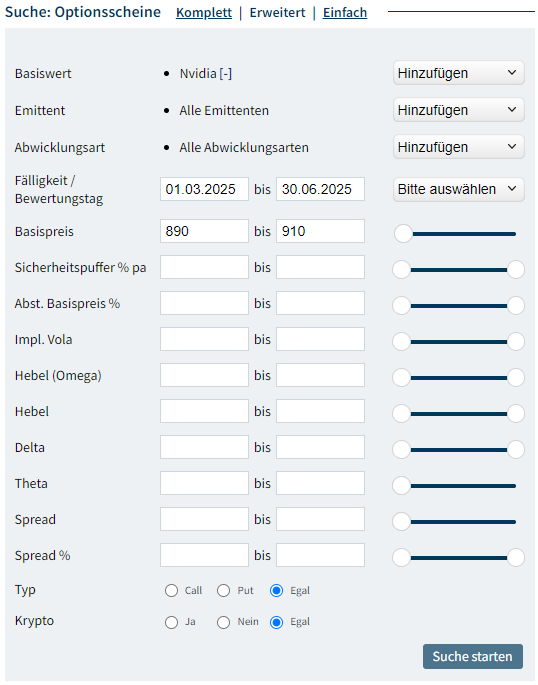

Wenn Sie Basiswert, die gewünschte Preisspanne des Basispreises und die gewünschte Fälligkeit kennen, können Sie erstmals eine detailliertere Suche durchführen. In die Suchmaske der Optionsscheinsuche eines großen Finanzportals können Sie diese Variablen eingeben. Wir gehen dies am Beispiel des Finanzportals Ariva durch: Wählen Sie in der Titelzeile des Suchkastens die Einstellung „Erweitert“, ansonsten können Sie keinen Basispreis angeben. Wählen Sie dann in der Zeile Basiswert im Dropdown-Menü den von Ihnen gewünschten Trendfolger, in unserem Beispiel Nvidia. Geben Sie dann die gewünschte Spanne des Basispreises und die gewünschte Spanne für die Fälligkeit ein. In unserem Beispiel möchten wir einen Basispreis zwischen $890 und $910 sowie Fälligkeiten zwischen Anfang März und Ende Juni 2025. Ihre Suchmaske sieht dann wie folgt aus, alle übrigen Felder können Sie leer oder in der Grundeinstellung lassen:

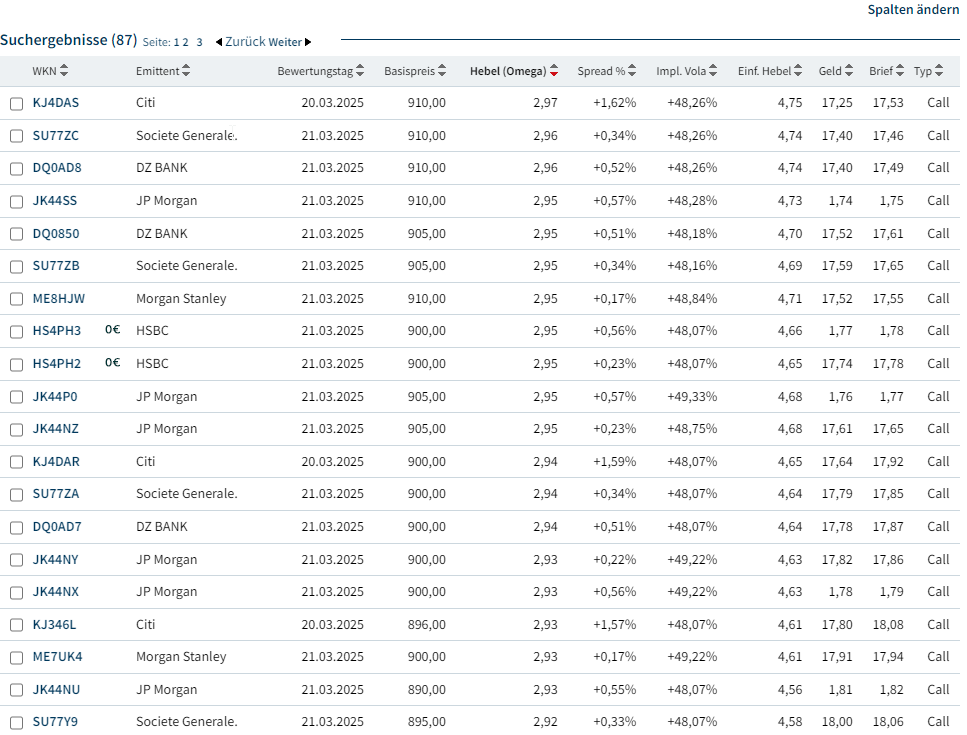

Sie erhalten dann eine Liste mit allen Optionsscheinen, die den gewünschten Kriterien entsprechen. Bei Ariva können Sie noch die Spalten ändern, die Sie angezeigt bekommen möchten, die Grundeinstellungen sind jedoch schon sehr nützlich. Die Liste mit den Suchergebnissen für Optionsscheine mit den genannten Kriterien sieht dann z.B. so aus, Sie sehen hier nur einen Ausschnitt der ersten Suchergebnisse (Stand 7.3.2024):

Beachten Sie bitte, dass dies eine beispielhafte Abbildung der Suchergebnisse ist, die sich insbesondere in Bezug auf die ermittelten Kurse und Kennzahlen ständig ändert. Um den für Sie passenden Optionsschein zu finden, müssen Sie deshalb selbst eine Suche durchführen, um aktuelle Ergebnisse zu bekommen. Kommen wir also zu den einzelnen Spalten der Liste, die wir bisher noch nicht angesprochen haben:

Emittent eines Optionsscheins

Der Emittent eines Optionsscheins ist immer eine große Bank. Je nach Basiswert finden Sie vielleicht nur Optionsscheine eines einzigen Emittenten oder viele verschiedene Emittenten zur Auswahl. Eines sollten Sie im Hinterkopf behalten: Mit einem Optionsschein kaufen Sie das Versprechen eines Emittenten, Ihnen am Verfallstag die Differenz zwischen Aktienkurs und Basispreis gutzuschreiben. Eine Einlagensicherung wie beim Sparbuch gibt es nicht. Geht der Emittent pleite, verlieren Sie Ihren Einsatz. Allerdings sind Emittenten meistens die größten deutschen oder europäischen Banken. Wenn diese tatsächlich Konkurs anmelden, dann hat unsere Wirtschaft noch ganz andere Probleme als den Wertverlust von Optionsscheinen. Für mich sind deshalb Kennzahlen wie Spread und implizite Volatilität, zu denen wir gleich noch kommen, wichtiger als die Frage, wer den Schein emittiert. Wenn Sie jedoch einen Emittenten sehen, von dem Sie vielleicht noch nie etwas gehört haben, dann schadet ein gesundes Maß an Skepsis auf keinen Fall und es empfiehlt sich eine Recherche, wer dieser Emittent eigentlich ist. Das Emittentenrisiko können Sie außerdem streuen, indem Sie Optionsscheine unterschiedlicher Emittenten wählen, wenn Sie mehrere Scheine im Depot halten.

Bezugsverhältnis

Das Bezugsverhältnis hatten wir bereits besprochen: Die Differenz zwischen Aktienkurs und Basispreis wird am Fälligkeitstag noch mit dem Bezugsverhältnis multipliziert. Das bedeutet, wenn Sie einen Optionsschein mit Bezugsverhältnis 0,1 kaufen, bezieht der Schein sich auf eine Zehntel Aktie. Das Bezugsverhältnis selbst sollte für Sie kein Auswahlkriterium sein. Für Sie ist es nicht entscheidend, ob Sie einen Optionsschein auf eine ganze Aktie oder eine Zehntel Aktie halten, solange die übrigen Kennzahlen vergleichbar sind. Bei einigen Finanzportalen sehen Sie das Bezugsverhältnis direkt in der Suchergebnisliste. Bei Ariva finden Sie es in der Detailansicht des Optionsscheins.

Spread

Der Spread ist die Differenz zwischen Ankaufs- und Verkaufspreis. Hier gilt: Je niedriger, desto besser. Wenn Sie einen Optionsschein kaufen und eine Minute später wieder verkaufen, ohne dass sich etwas am Kurs geändert hat, dann verlieren Sie den Spread. Er ist Teil der Marge des Emittenten und natürlich profitieren Sie davon, wenn er so niedrig wie möglich ist. Finden Sie demnach Optionsscheine mit möglichst engem Spread. Wichtig jedoch: Beachten Sie nicht den absoluten, sondern den homogenisierten oder prozentuale Spread. Der homogenisierte Spread berücksichtigt das Bezugsverhältnis und macht die Spreads von Scheinen mit unterschiedlichen Bezugsverhältnissen vergleichbar. Tendenziell ist es so, dass Optionsscheine mit einem größeren Bezugsverhältnis oft engere Spreads haben. Der prozentuale Spread ist am aussagekräftigsten, er sagt Ihnen, um wieviel Prozent der Optionsschein zulegen muss, um erst einmal den Spread auszugleichen.

Omega

Das Omega sagt Ihnen, um welchen Prozentsatz sich der Kurs des Optionsscheins verändert, wenn sich der Basiswert um 1% ändert. Es ist somit die tatsächliche Hebelleistung eines Optionsscheins und ein besserer Indikator als der einfache Hebel, den Sie bei Ariva ebenfalls in der Übersicht finden. Hat ein Optionsschein ein Omega von 5 und der Basiswert steigt um 1%, dann steigt der Optionsschein theoretisch um 5%. Darauf verlassen sollten Sie sich jedoch nicht, schließlich hängt der Kurs von Optionsscheinen noch von einer Reihe weiterer Faktoren ab, die sich im Zeitablauf ändern können. Auch das Omega selbst verändert sich mit jeder neuen Kursstellung ein wenig. Wenn Sie mehrere Optionsscheine zur Auswahl haben, ist das Omega jedoch eine gute Kennzahl, um zu vergleichen, welcher Optionsschein den größten Hebel hat. Ein höheres Omega bedeutet immer, dass Sie von Kurssteigerungen mehr profitieren als bei einem niedrigeren Omega. Die Kehrseite der Medaille ist natürlich, dass Sie bei Kursverlusten auch überproportional verlieren. Wenn Sie Optionsscheine mit identischem Basispreis und identischer Laufzeit vergleichen, sollten Sie ohnehin Optionsscheine finden, die vom Omega sehr ähnlich sind.

Implizite Volatilität

Die letzte Kennzahl, die Ihnen angezeigt wird, ist die implizite Volatilität. Der Zeitwert ist umso größer und ein Optionsschein umso teurer, je größer die Schwankungsfreudigkeit des Basiswerts ist. Betrachtet man diese Schwankungsfreudigkeit in der Vergangenheit, erhält man die historische Volatilität. Projiziert man sie dagegen in die Zukunft, kommt man zur Erwartung des Emittenten über die Restlaufzeit des Scheins und erhält die implizite Volatilität.

Es ist unmöglich, hier eine Grenze anzugeben, bis zu der Sie einen Schein kaufen können. Optionsscheine auf schwankungsfreudige Aktien sind teurer als Optionsscheine auf wenig volatile Aktien, aber sie bieten eben auch das größte Kurssteigerungspotential. Machen Sie sich stattdessen klar, wie weit die Aktie steigen muss, damit der Schein einen inneren Wert aufbaut, der höher ist als der Zeitwert, den Sie heute bezahlen müssen. Ein ganz einfaches Beispiel: Sie finden einen Optionsschein mit Basispreis 100€, der Aktienkurs steht vielleicht bei 98€. Der Optionsschein kostet 0,70€ bei einem Bezugsverhältnis von 0,1. Der ganz einfache Umkehrschluss ist, dass die Aktie am Verfallstag über 107€ notieren muss, damit Sie mit Ihrem Investment einen Gewinn machen, denn bei diesem Kurs würden Sie bei Verfall exakt 0,70€ gutgeschrieben bekommen. Schauen Sie sich den Chart des Basiswerts an und überlegen Sie, in welchem Zeitraum Sie der Aktie zutrauen, von 98€ auf 107€ zu steigen, also um ca. 10%. Sie sollte das deutlich vor dem Verfallstermin schaffen, denn schließlich wollen Sie einen Gewinn machen und kein Nullgeschäft.

Eines kann man aber definitiv sagen: Wenn Sie zwei verschiedene Optionsscheine finden mit ansonsten vergleichbaren Kennzahlen und unterschiedlicher impliziter Volatilität, dann wählen Sie den mit der niedrigeren impliziten Volatilität.

…und wenn Sie keine passenden Optionsscheine finden?

Nicht immer finden Sie Optionsscheine, die perfekt passen. Besonders, wenn Sie sich eine mittelgroße Aktie ausgesucht haben, auf die nur ein einziger Emittent Optionsscheine ausgibt, finden Sie vielleicht nicht exakt den Basispreis, den Sie sich wünschen würden oder nicht die Laufzeit, die Sie sich vorstellen. Vielleicht ist auch die implizite Volatilität oder der Spread unverhältnismäßig hoch.

Ob Sie den Optionsschein dann trotzdem kaufen möchten, ist Abwägungssache und hängt natürlich auch ein wenig von der Stärke des von Ihnen ermittelten Kaufsignals ab. Wenn Sie sich sicher sind, den Einstieg Ihres Lebens gefunden zu haben, dann nehmen Sie ruhig auch mal kleinere Kompromisse in Kauf. Machen Sie sich aber auch klar, dass es den Einstieg des Lebens eigentlich nicht gibt. Wenn Sie heute eine Trendfolge-Chance nicht wahrnehmen können, weil Sie keine passenden Optionsscheine finden, dann werden sich in ein paar Tagen oder Wochen neue Chancen auftun.

Ich selbst gehe Kompromisse ein und akzeptiere auch einmal eine Laufzeit von nur 9 Monaten, wenn das Signal sehr stark war und länger laufende Optionsscheine eine sehr viel höhere implizite Volatilität hatten. Das ist vertretbar. Gibt es jedoch nur Optionsscheine mit einer Laufzeit von 3 bis 6 Monaten gegeben, dann würde ich auf den Kauf verzichten und auf die nächste Trading-Chance warten.

Fazit

Nachdem Sie eine Trendfolge-Aktie und einen perfekten Einstiegszeitpunkt gefunden haben, können Sie hohe Gewinne erzielen, wenn Sie die Trendschübe mit Optionsscheinen begleiten. Für die Trendfolgestrategie sind Optionsscheine mit folgenden Merkmalen am besten geeignet und für liquide Aktien als Basiswert werden Sie in der Regel auch Optionsscheine finden, die diese Eigenschaften aufweisen:

- Optionsschein-Typ: Call

- Basispreis: nahe am aktuellen Aktienkurs

- Restlaufzeit/Fälligkeit: mindestens 3 Monate über dem Anlagehorizont, für eine dauerhafte Trendbegleitung mehr als ein Jahr

- Spread: so eng wie möglich

- Implizite Volatilität: so niedrig wie möglich

Und wenn Sie die Optionsscheine nicht selbst aussuchen wollen?

Ich habe viel Erfahrung mit dem Handeln von Optionsscheinen und suche für meine Leser meines wöchentlichen Börsenbriefs Lehne’s MegaTrends immer wieder hoch lukrative Scheine heraus. Dabei handelt es sich um Optionsscheine, die von echten Megatrends profitieren, insbesondere auch von der künstlichen Intelligenz. Ich konnte in der letzten Zeit viele Optionsschein-Trades mit Gewinnen von +200% und mehr abschließen.

Mein Börsenbrief erhält das Millionen-Depot, ein sofort nachbildbares Depot mit Optionsscheinen, dessen Ziel es ist, aus 10.000 Euro eine Million Euro zu machen.

Ich lade Sie herzlich ein, meinen Börsenbrief 90 Tage lang risikolos zu testen!

4 Kommentare. Leave new

90 Tage test

Der 90-Tage-Test kann hier angefordert werden:

Möchte Geld verdienen,Kann ichHilfe bekommen. Ist die Bank Bitpanda ok

Grundsätzlich rate ich davon ab, einfach auf einer Plattform wie Bitpanda zu starten und zu glauben, man kann dort ohne Börsenvorkenntnisse erfolgreich sein und Geld verdienen. Erfolg an der Börse hängt von der richtigen Strategie und den richtigen Anlageinstrumenten ab. Dieses Wissen kann man sich entweder selbst erarbeiten, dann dauert es nach meiner Erfahrung allerdings mehrere Jahre, bis man als Anfänger an der Börse erfolgreich ist. Deswegen ist ein Börsenbrief eine sinnvolle Unterstützung für den Anfang, da Sie dort Musterdepots finden, die Sie sofort nachbilden können, um erfolgreich an der Börse Geld zu verdienen.